本文作者是青平台基金會副執行長、新境界智庫財經產業中心主任,任教於大專院校,並曾擔任縣市財政局長與金融機構。

五月報完稅,不論繳了多少稅,許多人抱怨極不甘願繳稅給這個政府。特別是賦稅制度不利薪資階級,在報稅季節更讓人感受強烈。薪資所得占綜合所得比重高達75%,薪資所得負擔稅賦超過整體綜所稅稅收之55%,加重中產階級消失的M型結構。貧富差距日益擴大,稅制重分配效果低,財政困難,政府逐漸失去應有功能。這些問題,政府當前仍拿不出對策。

雖然對炒股、炒房課稅,建立公平租稅制度的主張喊得漫天嘎響,但從去年證所稅成為稅改優先議題後,如何課徵證所稅的討論中,總是伴隨著檯面上的紛擾,與檯面下政商運作的鑿斧。如何課徵證所稅的政策不確定性,成了股市預期心理的一大干擾困擾。各方角力的結果,增訂了收盤指數達8500點以上始課徵證所稅的「天險關卡」,以做為延緩課徵證所稅的放水條件。但此一絕妙聰明的政治妥協,卻因股價指數走高逼近8500的關卡,而成為干擾指數無法繼續向上挺進的心理障礙。

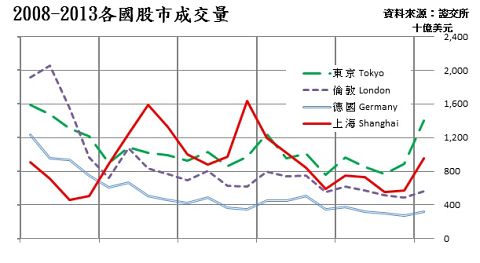

股市大戶及媒體名嘴更眾口鑠金的讓證所稅成為股市成交量降低的代罪羔羊。其實簡單整理成交量數據(如下圖),可以發現全球股市去年第二季以來多呈量縮格局,韓股、港股成交量的減幅更甚於台股。證所稅或許是股市觀望的因素之一,但絕不是影響股市的唯一因素。何況台股指數目前仍處去年以來相對高點,外資更連續買超,改寫2007年以來最長買超紀錄。數字會說話,但人卻會以偏頗的數據說假話。「開徵證所稅使成交量下跌,造成證交稅短收五百餘億」這個似是而非的理由,仍然不斷被拿來作為拿掉證所稅的藉口。

除了修正先前的立法錯誤,將收盤指數達8500點始課徵證所稅的「天險關卡」拿掉,以避免人為制度因素干擾股市運作的做法較有道理外,為全年售股金額超過10億元的股市大戶解套,由現行規定應按扣除成本與必要費用之所得按15%核實課徵證所稅,大幅降低為僅就10億元以上部分按0.1%設算課稅[1]的做法,卻注定讓證所稅名存實亡。以1年賣出股票達10億1千萬的大戶為例,修正後僅就超過十億元以上的一千萬部分設算0.1%稅率,應納稅額為1萬元。這樣的低稅額與薪資所得一年50萬者相當。工作多年每月薪資約四萬元的年輕人,與一年賣出股票高達10億1千萬的炒股大戶繳一樣的稅,正是重課薪資所得,卻輕課資本利得的現行稅制偏頗,也全然背離當初訴求租稅公平的改革主張。

2008年金融海嘯以來,先進國家正深刻反省金融危機的教訓,以去槓桿化,追查不法逃漏稅資金,來調整泡沫經濟的不健康體質,其資本市場多以量縮卻無礙於價漲的格局來正面回應。這些做為值得我國借鏡,台灣不應再背道而馳,以國際競爭力的說法,用低稅率來迎接炒作資金,不但無助於經濟基本面的體質調整,更傷害市場的長期理性發展。

政策介入矯正市場失靈,健全市場運作機能,是各國付出大量財政資源以救助面臨流動性危機的金融業,並連續多年面對景氣衰退下高失業率的痛苦,才得以學來的寶貴經驗。制度完善的資本利得稅制,有機會矯正投機行為的外部性,降低大戶坑殺散戶的機會。何況租稅正義是總統大選各陣營訴求,量能課稅更是去年總統就職演說的重要宣示。租稅的公平正義有正當性,改革資本利得稅確屬必要。

台灣屬小型開放經濟體,理想稅制應符合分配公平、稅收適足、發展永續、經濟成長等幾個目標。如何建構一套合理稅制以維繫國家永續發展,是當今最重要的財政課題。回顧薪資階級稅課負擔沈重,炒股、炒房等資本利得不課稅或課輕稅,更應深入思考我們要繼續忍受這樣的稅制偏頗,還是應該要求推動落實量能課稅精神,修正證所稅的種種錯誤,全面檢討資本利得課稅。

除了一個還沒施行、還沒課到稅就要變相廢除的證所稅之外,對炒房是否按實價課徵資本利得稅,政府一直無法提出完整政策。面對高房價民怨,只能以無用的奢侈稅搪塞,房價仍繼續走高,不動產仍持續增溫,相關稅賦依舊低課,炒房成本仍低。稅制漏洞與不公質疑劇烈,不持續推動實價課稅恐怕難以回應各界期盼。沒有堅定立場而左右搖擺的稅改,不但受影響者抗拒,連支持改革者也終將唾棄。

證所稅復徵是個寶貴的經驗,包括不動產交易實價課稅在內,其他資本利得稅的全面檢討勢在必行。證所稅的內容可以檢討修正,但絕對不是往名存實亡的方向修法。記取證所稅教訓,政策制定後審慎堆動,才能真正改革稅制。至於證所稅是不是股市無法續漲元兇,立法院要不要修證所稅,股市名嘴與政治做秀不會有多大的改變,但稅制的偏頗會影響你的未來。

[1] 立法院財政委員會審查所得稅法修正案14條之二通過條文規定,一年度出售金額合計超過十億元者,應就超過十億元之金額部分,依千分之五計算證券交易所得額,按百分之二十之稅率分開計算應納稅額,不併計綜合所得總額。