1964年生,德國《日報》(taz)的財經記者,曾接受過銀行職員的職業教育,並於大學攻讀歷史與哲學。著有《哇,我們可以納稅,中產階級的自我欺騙》(Hurra, wir dürfen zahlen. Der Selbstbetrug der Mittelschicht)、《資本的世界史》等書。

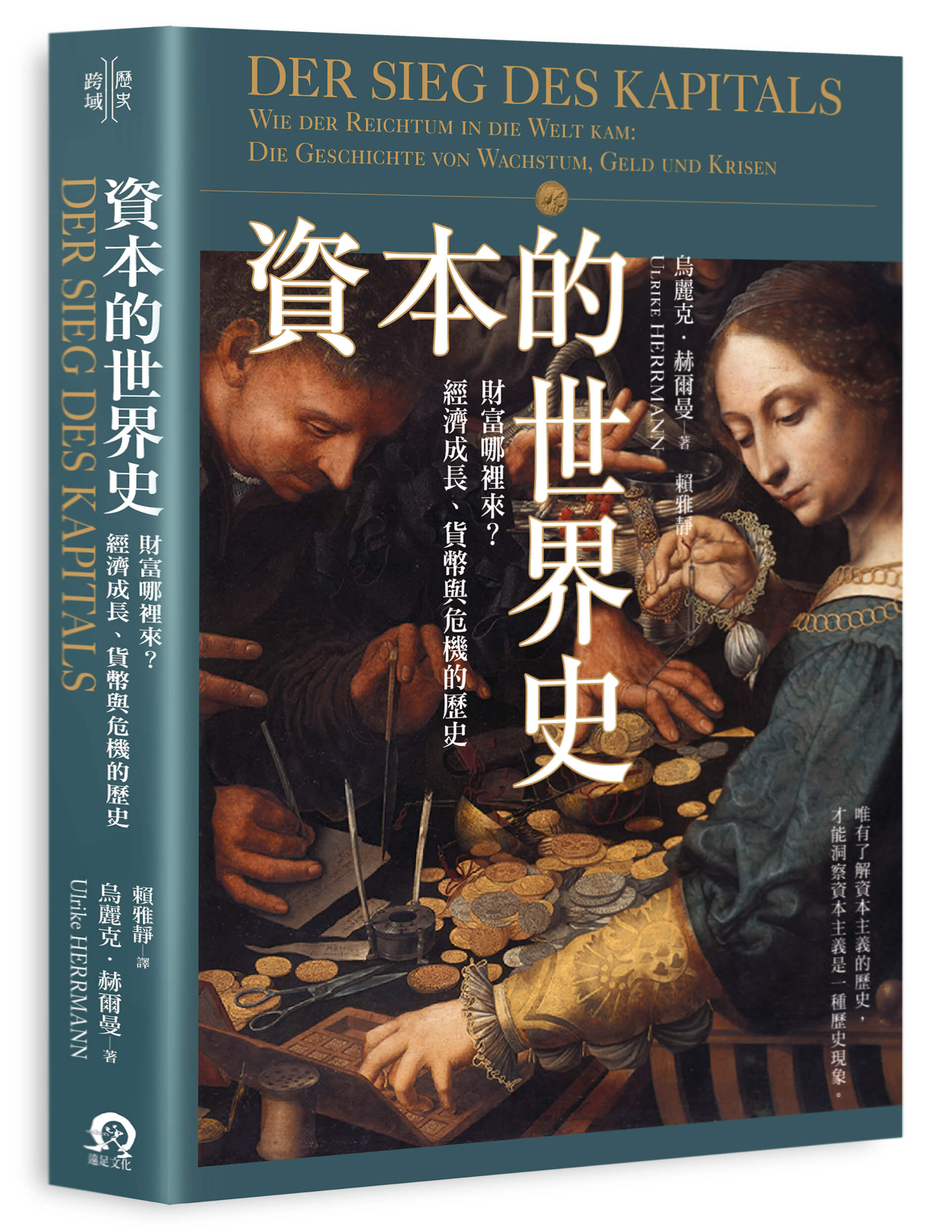

書名:資本的世界史:財富哪裡來?經濟成長、貨幣與危機的歷史

作者:烏麗克.赫爾曼 Ulrike Herrmann

譯者:賴雅靜

出版日期:2018年2月7日

出版社:遠足文化

危機後就是危機前: 現代資本主義如何不斷陷入困境

經濟危機令人畏懼又惱人,沒有人想要。但這種想法並不全然公平,因為景氣放緩是由景氣繁榮而生。經濟危機證明了一個社會的富裕,因為唯有在富裕的地方才會出現不景氣。

1760年前的舊世界不曾體驗過現代意義下的經濟危機。相反地,當時的人對於自然束手無策,必須忍受饑荒與赤貧。《舊約聖經》中對這種經驗已有記載,在約瑟(Joseph)的故事中便曾描述埃及在七個豐年後遭逢七個荒年的情景。

在古希臘羅馬與中世紀時,即使是豐年,大多數人也僅能勉強度日。1500年,一名典型歐洲人的典型消費如下:他一年吃掉180公斤的麵包,喝掉180公升的啤酒。當時啤酒所含的酒精較少,堪稱是「液體麵包」。此外,再加上26公斤的肉、5公斤的奶油與乳酪和52顆蛋,而這些食品已經用掉當時整體收入的80%了。收入的5%用在取暖,10%用來購買蠟燭與燈油,剩下來的一點錢則花在肥皂與布料上。

當時並非人人都能溫飽,80%以上的人口從事農業,收穫僅勉強過得去。自古希臘羅馬時代以來,這點並沒有多大的變化,早在古羅馬時期就有80%的人口在田地裡辛勤耕作。

最後一次肆虐全歐的饑荒爆發於1846到1847年。惡劣的天候摧毀部分糧穫,同時馬鈴薯青枯病四處蔓延,尤其以愛爾蘭的災情最為嚴重,成為十九世紀時人口唯一銳減的國家。1841年愛爾蘭人口約820萬,1901年銳減為450萬,至少有100萬人死於飢餓,其餘則遷移到美洲與英格蘭。

此後,除非爆發戰爭,否則西歐糧食不再匱乏,唯一的例外是芬蘭。1867年芬蘭爆發最後一次饑荒,160萬居民中約有10萬人因作物歉收而死。然而,資本主義不僅戰勝饑荒,甚至生產過剩,出現奶油多如山,牛奶深似海的景象。

此時,取而代之的是經濟危機與金融危機等新型態的危機,這兩種危機往往同時出現,但二者並不相同。我們先說明關於經濟危機的古典論述:馬克思與恩格斯發現,每隔一段時間經濟便會衰退,這顯然成了資本主義的本質。在1848年兩人所發表的《共產主義宣言》中描述了這種奇特新現象的「週期性迴圈」(periodische Wiederkehr):「商業危機期間,總是不僅有很大一部分製成的產品被毀滅掉,而且有很大一部分已經造成的生產力被毀滅掉。在危機期間,發生一種在過去所有時代看來都好像是荒唐現象的社會瘟疫,即生產過剩的瘟疫。」

馬克思與恩格斯指陳其中的重大關聯:古希臘羅馬時期與中世紀不可能出現生產過剩的現象,因為當時物資嚴重匱乏,無論糧食或衣物,任何一種新出商品立刻能找到消費者。現代經濟危機只有在多數社會大眾夠富裕,能捨棄消費時才可能出現。而商品因為找不到顧客而滯銷,這正是構成經濟危機的原因。這種商品銷售不出去的現象,只有在食衣住等生活基本需求獲得滿足後才可能發生。

十九世紀還存在赤貧的現象,這正是馬克思與恩格斯所嚴厲譴責的。但與此同時,也有越來越多人能選擇是否要消費。這種從匱乏到過剩的變化,帶來一種從前的社會無法想像的現象:廣告。只要衣食一日不足,人們就不需特地吹噓,因為商品自己可以找到其買家。但只要出現資本主義式的生產過剩,顧客就是國王,必須給予他們禮遇。1854年恩斯特.利特法斯(Ernst Litfaß)首度在柏林設置廣告柱,而1855年,第一家辦理報紙廣告的「仲介公司」也首度問世。

生產過剩經常導致銷售危機,人們於是開始思考,其中是否存在某種規律性。法國醫師克萊門特.朱格拉(Clément Juglar)早在1860年便提出一種論點,認為危機會以七至十一年的週期出現,而一些後來的經濟學者如熊彼得等,則將此說予以變化、補充。時至今日,現代經濟仍然在成長與衰退間擺動,這的確是不爭的事實。看來資本主義似乎無法只呈直線式成長或持續維持在高檔,而總是在危機與繁榮之間動盪。

造成這種擺盪的原因,或許是因為人類是社會性動物,傾向於群體行為。當經濟繁榮時大家都看好景氣,這激勵了企業家投資並雇用更多的員工,於是薪資提高、價格上漲、銷售攀升、利潤上揚,世界看起來棒透了。但總有一天樂觀會轉為恐懼,開始有企業家擔心未來自家商品可能會銷售不掉,於是他們不再投資,轉而把錢留下來。結果經濟開始衰退,而衰退更強化了衰退,公司商品銷售不佳,於是開始裁員。這種現象又會反映到所有的消費者身上,連沒有遭到裁員的人也受到影響。於是,大家開始撙節度日,為艱苦的未來做準備,並奉行「沒有人知道將來會怎樣」的信條。

內需萎縮,更多的企業破產,更多的員工遭裁員,螺旋持續進行,而且愈來愈急速向下。但即使無人干預,總有一天危機也會結束。十九世紀便清楚體現了這種循環,因為當時的政府還不了解該如何控制危機,只是靜觀其變。有時他們必須等上十幾年,但有朝一日,景氣會因為足夠的企業願意從事新投資而再度好轉。

經濟危機很少單獨出現,大都會伴隨著一場引發大災難的金融危機。銀行通常承受得了一般性的經濟衰退,但是在經濟大好時,銀行往往不只提供真正的投資資金,也會放款給純投機事業。

史上首次的全球金融危機發生於1857年。自1850年來德國股市行情上漲了一倍,而全球有價證券行情也明顯上漲,這顯示出一種直至今日依然常見的模式:每逢一波投機熱潮興起,便會擴散到所有市場;人們不只操作股票,也會貸款購買天然的資源來囤積,等待價格上揚。1857年8月24日,美國俄亥俄終生保險與信託公司(Ohio Life Insurance and Trust Company)宣告破產,這顆泡沫也隨之破滅。

危機從這家銀行蔓延到另一家,從這家公司擴散到另一家公司,最後美國破產的企業與信貸機構超過5,000家。這些破產公司許多原本體質健全。但金融危機的特徵在於它會影響到所有的人,因為「償付能力」(Solvenz)與「變現力」(Liquidität)再也無法區別。

這兩種概念聽起來專業意味濃厚,但若想了解金融危機的過程,這兩個概念卻至關重要。無償付能力時,客觀來說,便是公司或銀行破產,因為其虧損大到公司資產不足以履行償付義務。變現力危機則是指在整體貨幣體系尚未癱瘓時,公司或銀行能輕鬆履行其償付義務;但遭逢金融危機時,則變現力經常會出現問題。因為大家都不信任自己的生意夥伴,都想保留現有的錢。而與此同時,銀行顧客則擔心自己的資產不保,因此忙著擠兌,貨幣流通於是崩潰。

1857年美國還沒有中央銀行,恐慌失控蔓延,最後擴散到全世界。幾個月後恐慌便衝擊到倫敦,所幸英格蘭銀行做出了專業的反應:印製更多錢貸款給所有面臨窘境的銀行與公司,使恐慌迅速平息。

這種作法相當簡單,直到今日央行依然運用這種對策來解除流動性的危機:當貨幣流通停滯時,會有大量貨幣湧入銀行。一旦恐慌平息,原先央行發放的緊急貸款到期,各銀行向央行償還恐慌期間的貸款,於是這些錢又會回歸央行。央行扮演的是「最終貸款人」(lender of last resort)的角色。

但這種對流動性的救援,只救得了體質健全的公司和銀行,資產不足清償債務者依然難免破產的命運。這些破產的公司與銀行因投機失算,無法承擔損失,最後不得不進行清算。唯有在央行出手干預,平息投資人的恐慌時,才能區分出「好銀行」與「壞銀行」。萬一所有的投資人都出現恐慌性擠兌,那麼所有的銀行都將面臨崩潰危機。

1857年,英國人得到英格蘭銀行的援助,德國漢堡市民卻逃不過這個慘痛經歷。漢堡這座隸屬漢薩同盟的城市在當時已是「通往世界的門戶」,資助德國大部分的對外貿易。漢堡在全球流通的期票金額約為四億馬克,但在恐慌之下,這些期票出現無法兌現的骨牌效應。在國外的商人無法付款,因為他們的客戶與銀行同樣在等待付款,最後這些期票又回到了漢堡。結果數日之間,漢堡歷史悠久的公司全都無償付能力。

但此時還有一種解套辦法:城市新貴同時也是漢堡市議員──當時漢堡尚未實施民主制度,是由世家大族治理──想到了一個既合理又現代的構想,亦即由國家出面協助並提供貨幣,直到恐慌平息。當時漢堡既沒有中央銀行,也沒有轉帳帳戶上的現代帳面貨幣,因此錢是臨時湊出來的。漢堡城邦成立紓困基金,發行1,500萬馬克。其中三分之一由漢堡政府債券、三分之二由外國借來的白銀組成。起初,無論巴黎、倫敦、阿姆斯特丹、哥本哈根、布魯塞爾、柏林、德勒斯登或漢諾威,都沒有人願意向缺錢的漢堡提供白銀援助,只有維也納釋出善意,利用新興的鐵道由「白銀列車」(Silberzug)將重達90,000公斤、價值1,000萬馬克的銀條運往漢堡。數日後,漢堡的恐慌終告平息。

對維也納人來說,這項「白銀列車」的救援行動也是一筆好生意,因為他們可收取6%的利息。「白銀列車」如今看來既老派又浪漫,但這只是一種表象,事實上,當時的漢堡人與維也納人反應極為專業,有時甚至比今天的歐洲還要進步。在歐債危機期間,歐洲央行過了好久才發現它必須遏止恐慌對金融市場所造成的衝擊。

早在十九世紀我們便可看到,資本主義有多麼容易受到衝擊,因為1873又出現了一波全球性的金融危機。這次災難起於維也納,在短短的時間內,當地股票市值蒸發90%以上。此時國家再度出手:奧地利國家銀行(Österreichische Nationalbank)參與一項大型紓困基金以解救陷入險境的銀行。但隨後危機蔓延到紐約時,這次的危機便再也攔阻不了,因為當時紐約投資人對於鐵路公司的債券與股票過於樂觀,而美國的鐵道金主主要為英國人,因此這次的危機也擴散到全歐洲。

1873年10月,位於德國柏林的奎斯托普聯合銀行(Quistorpsche Vereinsbank)崩潰,這家銀行如同當時眾多的銀行,也為當時景氣大爆發的營造業提供資金。時至今日,每座德國大城市都還看得到所謂的創建區(Gründerviertel),提醒人們在德意志帝國創建前後不久,各地城市的發展有多迅速。當時到處都興建了低價的出租公寓,而這些出租屋面臨街道的那一面大都有著單調的石膏花飾,希望能稍微模仿貴族豪宅的氣派。

不動產投機由來已久,絕對不是2007年因為次級房貸(subprime mortgage)而爆發金融危機的美國銀行的新發明。而銀行業務彼此勾連、最後互相拖下水的現象也不新。奎斯托普聯合銀行與22家其他銀行業務相互交叉,導致後續更多銀行的倒閉潮,而影響到整體德國經濟。

1873年德國的「創建者崩潰」(Gründerskrach)情況特別嚴重,因為之前瀰漫著一股非理性的激情。光是1871至1873年間就成立了900多家股份公司,其中100多家是新開設的銀行。這些銀行不僅提供資金創造營建榮景,也放款給急速成長的產業。而這些企業中有許多熬不過這次的危機,其餘則遭受鉅額的虧損。在此我們不免要提出一個首次能部分回答的問題:這次危機究竟造成多少金融的損失?

著名的統計學者恩斯特.恩格爾(Ernst Engel)曾是普魯士王國統計局局長,他著手研究這個問題,並算出1872年444家股份公司市值約45億3,000萬馬克,到了1874年底,這些公司的股票只值24億4,000萬馬克,有將近半數的股票資產蒸發掉了。

但如此龐大的數字還不足以描述真正的損失,因為不僅股票行情下跌,整體實質經濟也陷入危機,薪資腰斬,物價下滑約38%。時至今日,這種模式依然適用:一場金融危機真正的損失並非由銀行導致,而是由實質經濟萎縮、失業、營收惡化所造成的。

每當某顆信貸泡沫破滅時,大家就會尋找罪魁禍首或陰謀者,很快地懷疑便指向有投機者為了致富而蓄意破壞經濟。但這種觀點其實高估了銀行家與投資人的智力。搞陰謀是需要巧妙策劃的,可惜往往愚蠢便可引發金融危機。英國財經記者沃爾特.白芝浩(Walter Bagehot)在1873年時如此描述英國銀行的破產:「真正的犯罪情事極為罕見⋯⋯疏忽的後果往往比詐騙嚴重得多:信心滿滿的經理人鑄下的錯,要比奸詐經理人的偷竊行為更令人畏懼。粗心的誤判遠比深謀遠慮的詐騙常見多了。勇於冒險又深信不疑的經理人願意承擔的損失,以及他出於善意而帶給自己的銀行的虧損,相較於用盡詭計行騙的經理所能隱瞞的,其大小簡直無法相比。」

光是一名充滿信心的經理人,當然無法吹起投機泡沫並導致金融危機。這種狂熱必須蔓延到許許多多的投資人與銀行,才能推升行情。而為了滋養這種集體亢奮,就需要解釋如何使資產增值、具有說服力的「故事」。十九世紀時,鼓舞這種願景的「故事」便是鐵路、鋼鐵工業與城市設計。隨著經濟的全球化,這種狂熱也跟著全球化:金融泡沫在每個國家同時出現,於是危機也蔓延到了世界各地。1873年大蕭條之後,一直到1910年,股票行情才回復到當時的最高水位。

1914年第一次世界大戰爆發,也對經濟帶來劃時代的影響。戰前隱約出現的徵兆,在戰後成了不爭的事實:經濟上的超級強權不再是英國與其子民,而是由美國接位,而接下來1929年的重大危機起於華爾街,也是必然的結果。